СЪДЪРЖАНИЕ

Нови задължения за електронните интерфейси

Считано от 1 юли 2021 г., електронните интерфейси като онлайн пазарите/платформите ще имат нови роли за целите на ДДС в ЕС:

- Те могат да станат „считани за доставчици субекти“;

- Те ще имат определени задължения за водене на документация.

Кога ще бъдете считан за доставчик субект?

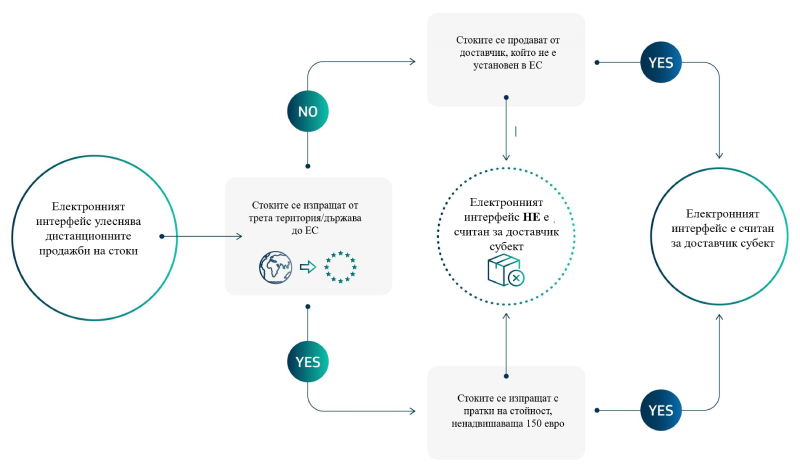

Ще бъдете считан за доставчик субект, ако улеснявате:

- Дистанционни продажби на стоки, внесени в ЕС, на стойност, ненадвишаваща 150 евро; и/или

- Доставки на стоки за клиенти в ЕС, независимо от тяхната стойност, когато основният доставчик/продавач не е установен в ЕС (обхванати са както доставките на вътрешния пазар, така и дистанционните продажби в рамките на ЕС).

За да декларират и плащат дължимия ДДС в други държави членки, онлайн пазарите/платформите ще могат лесно да се регистрират в режима за обслужване на едно гише (One Stop Shop/OSS).

Както режимът за обслужване на едно гише (One Stop Shop/OSS), така и режимът за обслужване на едно гише „Внос“ (Import One Stop Shop/IOSS) ще бъдат отворени за регистрация от 1 април 2021 г., и готови за използване от 1 юли 2021 г.

Кога няма да бъдете считан за доставчик субект?

Електронният интерфейс, улесняващ продажбата, няма да бъде считан за доставчик субект за следните трансакции:

- Стоки в пратки, чиято стойност надвишава 150 евро, внесени в ЕС, независимо от това къде е установен действителният доставчик/продавач;

- Стоки, доставени на клиенти в ЕС, независимо от тяхната стойност, в случай че основният доставчик/продавач е установен в ЕС.

Фигурата по-долу може да ви помогне да разберете кога ще бъдете считан за доставчик субект за ДДС.

Какво означава „считан за доставчик субект“ на практика?

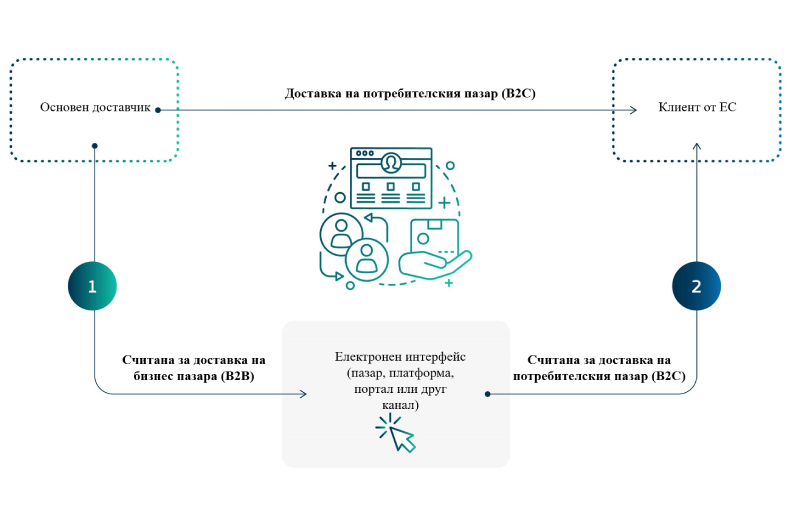

Резултатът от описания по-горе модел на „считан за доставчик субект“ е, че за целите на ДДС, електронният интерфейс се третира като действителния доставчик на стоките, и ще бъде задължен по ДДС за тези продажби. С други думи, се счита, че електронният интерфейс, улесняващ продажбата, е получил и доставил стоките. Това означава, че продажбата от доставчика (т.нар. основен доставчик), продаващ стоки чрез електронен интерфейс на крайния потребител, е разделена на две доставки, както е показано на фигурата по-долу.

За допълнителна информация може да видите обяснителни бележки относно правилата за ДДС при електронната търговия.

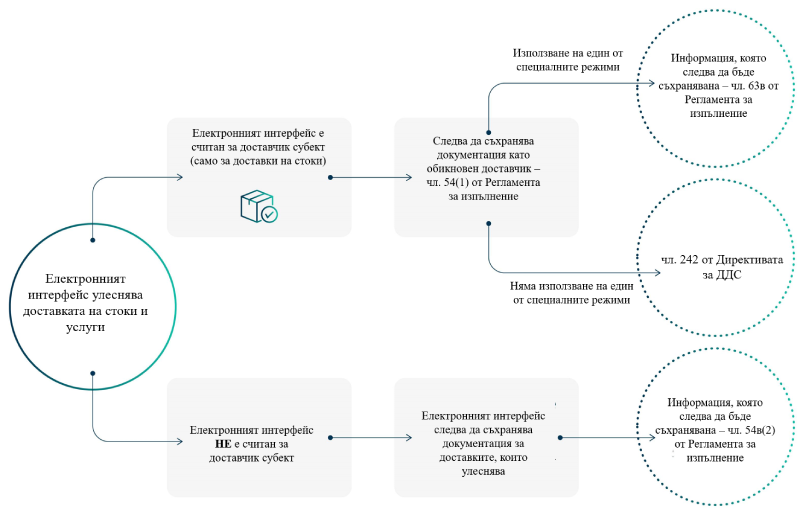

Задължения за съхраняване на документация за електронни интерфейси

Онлайн пазарите/платформите ще трябва да съхраняват документация за сделките, които улесняват, независимо дали стават „считани за доставчици субекти“, или не. Тази документация следва да се съхранява в продължение на 10 години, и да се предоставя по електронен път при поискване от държава/и членка/и.

Фигурата по-долу представя по схематичен начин задълженията за докладване на различните електронни интерфейси.

За допълнителна информация може да видите обяснителни бележки относно правилата за ДДС при електронната търговия.

Вашият бизнес засегнат ли е от тези промени?

Ако това е така, вижте какви са особеностите на двата режима и какво трябва да направите, когато започнете да ги използвате в рубриката „Специални режими за облагане с ДДС – OSS“ и рубрика „Специален режим за обслужване на едно гише "Внос"- IOSS.

Ползи от промяната

Новите правила ще:

- Гарантират, че се плаща ДДС, там, където се извършва потребление на стоки и услуги;

- Създадат единна и прозрачна система за ДДС за трансгранични доставки на стоки и услуги;

- Възстановят лоялната конкуренция между европейските и чуждестранните участници на пазара на електронната търговия, както и между електронната търговия и традиционните магазини;

- Предложат на бизнеса проста и единна система за деклариране и плащане на ДДС в ЕС чрез режима за обслужване на едно гише (One Stop Shop, OSS) и режима за обслужване на едно гише „Внос“ (Import One Stop Shop, IOSS).

Ако имате нужда от повече информация вижте брошурата за електронни интерфейси за OSS и IOSS.